Is het jou wel eens opgevallen dat je jaar op jaar steeds een klein beetje meer betaald voor jouw dagelijkse boodschappen? Dit is het gevolg van nieuw geld wat de economie inkomt, oftewel inflatie. Hierdoor wordt jouw geld steeds een beetje minder waard, terwijl anderen hier slim van profiteren.

Sinds de financiële crisis en helemaal sinds de Coronacrisis printen centrale banken rondom de hele wereld meer geld dan ooit tevoren. Dit leidt tot vragen. Kunnen we geld dan oneindig bijdrukken? Of is dit een noodoplossing waar de gevolgen nog van gaan voelen?

Hier gaan we de komende jaren achter komen. Alhoewel inflatie in bijvoorbeeld de Eurozone en Amerika al jarenlang zeer laag is, lijkt het op de loer te liggen. Goud is de traditionele “veilige haven” om je te beschermen tegen inflatie, maar er is sinds 2008 een directe, misschien wel veel betere, digitale concurrent bijgekomen; Bitcoin. Maar voordat we de waarde van goud en met name Bitcoin in tijden van oneindig geld kunnen snappen, moeten we eerst weten waar ze ons precies tegen kunnen beschermen.

Wat is inflatie precies?

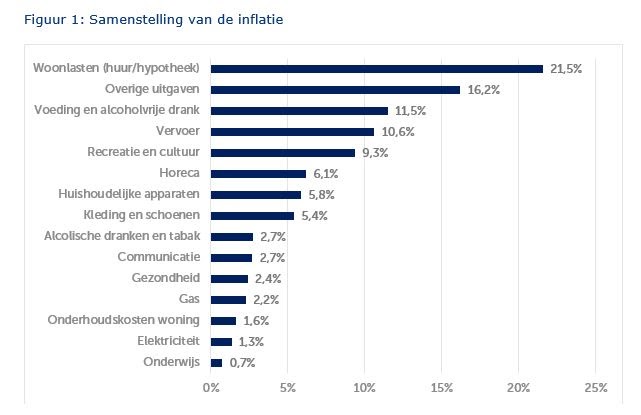

Inflatie is de stijging van het algemene prijspeil. Dit wordt berekend door iedere periode, zeg een maand of een jaar, de prijzen van een prijsindex, of een zogeheten “mandje” van verschillende diensten en producten bij te houden. Als de prijs van deze verzameling omhoog is gegaan over een periode, dan is er sprake van inflatie.

Bron: https://www.nibud.nl/consumenten/koopkracht-en-inflatie/

Dit betekent dus dat inflatie ook een daling van jouw koopkracht is. Je kunt door inflatie immers minder kopen met dezelfde euro. Koopkracht is een pijler van de waarde van jouw geld, inflatie is een vermindering van jouw koopkracht.

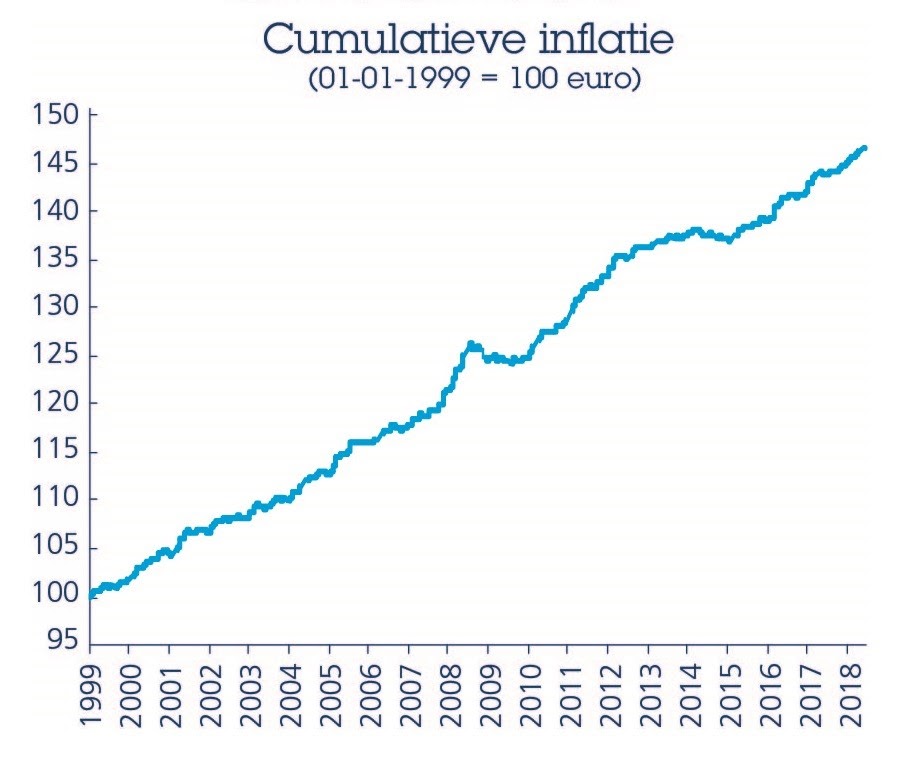

Bron: https://www.kbc.be/particulieren/nl/beleggen/gevolgen-inflatie.html

Hierboven zien we de inflatie van de euro sinds die in 1999 in het leven werd geroepen. We kunnen hieraan zien dat in plaats van €100 euro, je in 2018 €145 nodig had om hetzelfde te kunnen kopen. Euro’s zijn dus 45% minder waard geworden gedurende deze periode, en dat is heel wat.

Hoe ontstaat inflatie?

Inflatie is een gevolg van het nieuw bijdrukken van geld. Waar hier vroeger papier en een pers voor nodig waren, is dit in ons digitale tijdperk een kwestie van wat getallen veranderen in een database. Uiteraard kunnen andere factoren ook voor prijsstijgingen zorgen. Hogere energie of materiaalkosten, nieuwe wetgevingen of hogere looneisen kunnen allemaal tot hogere prijzen leiden.

Echter worden dit soort schokken vaak snel door de markt opgevangen en zijn ze maar beperkt tot een een aantal industrieën. Voor lange termijn stijgingen in het gemiddelde prijspeil moet je bij ons (losbandige) monetaire beleid zijn.

Zoals Milton Friedman, een van de meest invloedrijke economen van de 20e eeuw, stelde “Inflation is always and everywhere a monetary phenomenon”. Een van de belangrijkste conclusies van zijn vele werken was dan ook dat, op lange termijn, een toename van de geldtoevoer tot hogere prijzen leidt, maar niet tot meer gecreëerde waarde.

De prijzen van producten en diensten gaan dus omhoog door het printen van geld, maar de daadwerkelijke waarde van deze blijft gelijk. Er is namelijk meer geld dat achter dezelfde producten, diensten en investeringen aangaat. Hierdoor gaan de prijzen omhoog. Hieruit is ook een wijze les te leren: waarde kan niet geprint worden, maar dient geproduceerd te worden. Dit kunnen we illustreren met een voorbeeld.

Eiland inflatie

Je zit vast op een onbewoond eiland met 3 wildvreemden. Toevallig heeft iedereen €100 op zak en net wanneer jullie echter honger beginnen te krijgen komt er een visser langs. Hij heeft geen plek om jullie mee te nemen, maar wel net een heerlijk verse tonijn gevangen.

De visser vindt €400 een prima prijs en iedereen kan 1/4e (25%) van de tonijn kopen. Echter vindt een van eilandbewoners nog €100 extra in zijn kontzak en hij heeft honger, dus hij biedt de extra €100 aan aan de visser. Deze zegt uiteraard geen nee en de prijs van de tonijn is nu €500.

De verdeling van de tonijn nu anders. De rijkste eilandbewoner heeft nu recht op 2/5e (40%) van de tonijn terwijl jij en de andere 2 nog maar recht hebben op 1/5e (20%). Dit betekent dus dat iedereen minder tonijn krijgt voor evenveel geld omdat er meer geld achter dezelfde waarde aangaat.

Waar komt nieuw geld vandaan?

Alleen centrale banken kunnen nieuw geld creëren. De doelen van centrale banken zijn om de economie, en de bijbehorende munteenheid, stabiel te houden, en de werkloosheid zo laag mogelijk te houden. Dit doen zij door het rentepeil en de toevoer van nieuw geld te bepalen. Centrale banken horen onafhankelijk te zijn van overheden.

Echter is dit steeds moeilijker geworden in de afgelopen decennia vanwege steeds extremere economische crises, polariserende politici en maatschappelijke onrust door welvaartsongelijkheid. Hierdoor is er steeds meer druk op centrale banken ontstaan om nieuw geld te printen om zo de stijgende kosten van economische gebieden te kunnen blijven betalen. Er is in de afgelopen 10 jaar dan ook meer nieuw geld in de economie gepompt dan ooit tevoren.

Overheden geven graag meer uit dan ze binnenkrijgen en maken vooral besluiten voor de korte termijn. Dit is niet een probleem uniek van politici, maar een universele tekortkoming van onze soort. Hebzucht en korte termijn denken. Politici willen populair blijven en herkozen worden. Dat lukt niet als je de portemonnee gesloten houdt, helemaal niet in tijden van nood. Belastingen verhogen is ook niet al te populair, dus wordt er op allerlei creatieve manieren met schitterende eufemismen nieuw geld in de omloop gebracht.

Voor een zeer uitgebreide en professionele uitleg over hoe dit precies gebeurt en hoe ons globale geldsysteem werkt (en vooral niet meer werkt), raden wij deze serie sterk aan: The Hidden Secrets of Money

Inflatie door de eeuwen heen

Het monetaire kunstje wat nieuw geld uit het niets creëren heet doen we al eeuwen. Zo begonnen de Romeinse heersers goud met inferieure metalen samen te smelten om hun legers te bekostigen, drukte de Nederlandsche Centrale Bank Guldens bij om de VOC van faillissement te redden en dachten de Duitser hun oorlogsschulden af te kunnen betalen door heel, heel veel geld bij te printen. Op lange termijn loopt dit kunstje echter nooit goed af.

Door de geschiedenis heen zijn er meer dan 700 vormen van geld geweest. Schokkend is dat ze gemiddeld maar 100 jaar overleven. De enige geldsoort geen waarde is verloren is goud, waar we na het falen van een munt dan ook al meer dan 3000 jaar op terugvallen. Ray Dalio beschrijft in zijn nieuwe boek de cyclus van geld als geen ander.

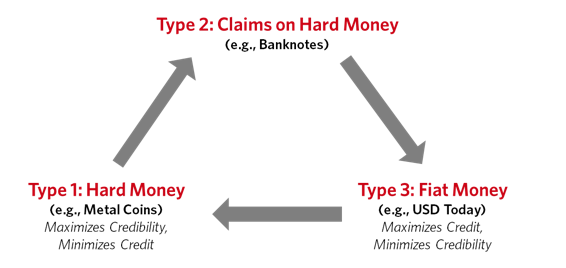

We besluiten collectief een schaars middel, zoals goud, als geld te gebruiken omdat dit het eerlijkst is. We kunnen het namelijk niet bijdrukken en het heeft een universele waarde. Dit is volgend Dalio een type 1 geldsysteem.

Vervolgens besluiten we het onszelf gemakkelijk te maken en het leeuwendeel van ons geld aan banken toe te vertrouwen. Zij geven in ruil hiervoor papiergeld. Dit is in principe een bonnetje met de belofte dat je deze altijd kunt inwisselen tegen het onderpand, meestal goud of zilver, voor een vaste prijs. De verleiding voor banken is groot om meer uit te lenen dan ze in de kluis hebben liggen en dit gebeurt tijdens deze fase twee dan ook steeds meer. Vertrouwen wordt in deze fase belangrijker dan de daadwerkelijke waarde van geld.

Gestaag wordt meer en meer uitgegeven dan er aan onderpand is. Dit kan doorgaan totdat we massaal twijfelen of we ons papiergeld nog in kunnen wisselen voor het onderpand. We besluiten het onderpand volledig los te laten en het papiergeld, of bonnetje, als munteenheid te nemen. Nu is het een type 3 geldsysteem. Deze geldsoort heet fiat (Latijn voor “laat het zo zijn”) en wordt zo genoemd omdat het door een autoriteit als geld wordt bepaalt.

Fiat geld geeft ons vele malen meer bestedingsruimte dan mogelijk met een schaars middel als goud, maar ontwaart ons geld ook constant. Het gratis-geld-feest komt op z’n einde als er te veel nieuw geld in omloop is gebracht, waarna we we weer teruggaan naar een economie gebaseerd op een schaars middel. En dan begint het riedeltje opnieuw. Globaal zitten we nu in de derde fase van deze cyclus.

Inflatie anno nu

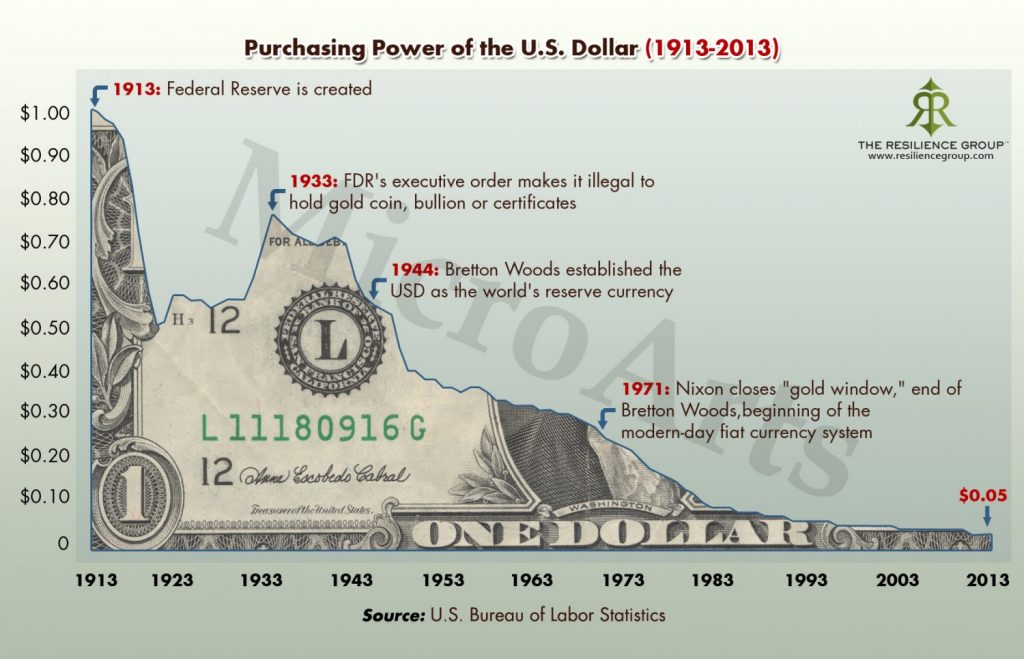

In 1913, terwijl de eerste wereldoorlog net van start was, werd de Amerikaanse centrale bank, de FED opgericht. Dit luidde het begin van de 2 fase van geld in. Goud werd namelijk steeds minder geaccepteerd en papier geld werd steeds gangbaarder. Dit papiergeld gaf de eigenaar recht op goud, wat $35 dollar per ons was (inmiddels is dit ongeveer $2,000).

Na de Grote Depressie van 1929 werd door meerdere economen geconcludeerd dat overheden de verschrikking een stuk korter hadden kunnen laten duren als ze de geldpers aan hadden gezet. Vanaf dat moment werd het langzaam gangbaarder om nieuw geld de economie in te brengen om haar zo draaiende te laten houden en meer geld uit te kunnen geven dan binnenkwam. Er was nog steeds sprake van een goudstandaard, maar er werd steeds losser met deze standaard omgegaan.

In 1944 werd de Amerikaanse dollar als wereldreservemunt aangenomen. Aan deze afspraak stond centraal dat de dollar zijn waarde ontleende aan het goud wat Amerika in bezit had. Zoals te verwachten werd de magie van geld printen steeds meer gebruikt. Gedurende de Vietnamoorlog werd het duidelijk voor andere landen dat er veel meer dollars in omloop waren dan dat er goud in onderpand was. Amerika kon niet aan zijn belofte voldoen om evenveel goud in de kluizen te hebben als er dollars in omloop waren en in september 1971 werd, wat nu de “Nixon Shock” wordt genoemd, de koppeling tussen de dollar en goud volledig losgelaten.

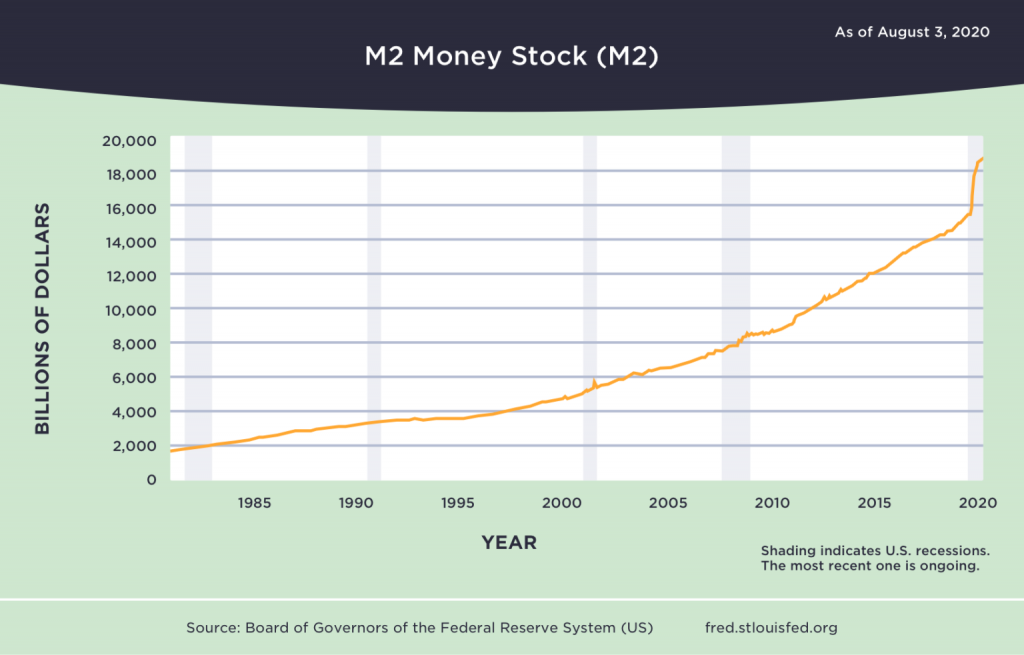

Sindsdien wordt er steeds meer nieuw geld in de omloop gebracht. Waar hier initieel nog conservatief mee om werd gegaan werd het langzaam meer en makkelijker. Door de decennia heen hebben we steeds creatievere argumenten van economen en politici gehoord waarom geld printen geen probleem is en hoe we deze superkracht het beste kunnen gebruiken. En sinds de globale financiële crisis van 2008 loopt dit al helemaal de spuigaten uit. Denk bijvoorbeeld aan de steeds populairder wordende “Modern Monetary Theory”, die min of meer stelt dat we inderdaad geld bij kunnen blijven drukken zonder extreme consequenties.

Op deze manier worden mensen gemotiveerd om hun geld uit te geven en te investeren. Dit houdt de economie draaiende. Dit is dan ook de filosofie achter onze huidige economie.

Dit zien we bijvoorbeeld in de verandering in de doelen van centrale banken. Waar eerst centrale banken als doel hadden hun burgers te beschermen tegen inflatie, is het doel nu om 2% inflatie te creëren. We zijn globaal verslaafd geraakt aan gratis geld.

Nieuw geld lost op korte termijn namelijk veel problemen op, we kunnen er immers veel meer door uitgeven. Hierdoor kan onze globale economie niet meer zonder gelddrukkerij en wordt de pers enthousiast gebruikt voor het printen van economische groei. Maar zoals we al eerder zagen, kun je geld bijprinten, maar moet waarde geproduceerd worden. De gevolgen hiervan zien we niet direct, maar ze zijn er wel degelijk en niet te onderschatten.

De consequenties van inflatie

Misschien ben je bekend met Newton’s derde wet : “Voor iedere actie is er een gelijke en tegengestelde reactie.” Dit gaat ook op voor de creatie van nieuw geld. Puur omdat we het niet direct meten of merken betekent dit niet dat er geen gevolgen zijn. Door nieuw geld te printen wordt iedere eenheid iets minder waard. Dit betekent dat inflatie dus een hele sluwe vorm van belasting is. Een overheid kan meer uitgeven en de burger betaald. Echter zijn maar weinig burgers hiervan op de hoogte.

Alhoewel we ongekend veel geld hebben bijgedrukt sinds 2008 is er bijna geen sprake geweest van inflatie de afgelopen jaren. Althans, dit is wat we moeten geloven. De gevolgen van gelddrukkerij kunnen opduiken in de prijzen van allerlei middelen, niet alleen in een arbitrair samengesteld mandje producten en diensten. Zo is de economische groei gerekend in geproduceerde waarde namelijk bijna gelijk gebleven en stegen lonen voor de meeste mensen amper, terwijl vastgoed en aandelen astronomische hoogtes bereiken.

Maar sinds 1971, het jaar dat we volledig van de gouden standaard afgingen, zijn er ontzettende verstoringen in de globale economie gebeurt door ons extreem losse monetaire beleid. De website “what happened in 1971” illustreert dit perfect voor de Amerikaanse economie.

Het is je ongetwijfeld opgevallen dat zelfs vóór de Coronacrisis er veel onrust in de wereld was. Al deze demonstraties, of het nou Brexit, Trump, De Gilet Jaunes of de tientallen opstanden in Zuid Amerika waren, hadden een gemeenschappelijk thema: onvrede over economische ongelijkheid. Iedereen sociaal probleem is een economisch probleem in vermomming.

Omdat inflatie zo langzaam door het systeem sluipt is het niet direct merkbaar. Maar op de achtergrond wordt geld steeds iets minder waard en worden middelen zoals huizen, maar ook de dagelijkse kosten, steeds duurder. Wanneer je hiervan op de hoogte bent en slim investeert kun je je beschermen tegen inflatie. Als je je hier niet op instelt en/of je salaris niet meegroeit, wat voor de meeste mensen in ieder geval deels het geval is, word je dus steeds een beetje armer.

Dit is het Cantillon effect. Dit gevolg van de creatie van nieuw geld, voor het eerst opgemerkt door de gelijknamige econoom, omschrijft het ongelijke effect van inflatie. Nieuw geld stroomt namelijk niet evenredig in de economie, maar blijft in verschillende onderdelen hangen terwijl het nooit terecht komt bij andere onderdelen. Lees: de gemiddelde burger. Hierdoor groeit de economische ongelijkheid, wat historisch gezien leidt tot populisme, burgerlijke onrust en in het uiterste geval, revoluties…

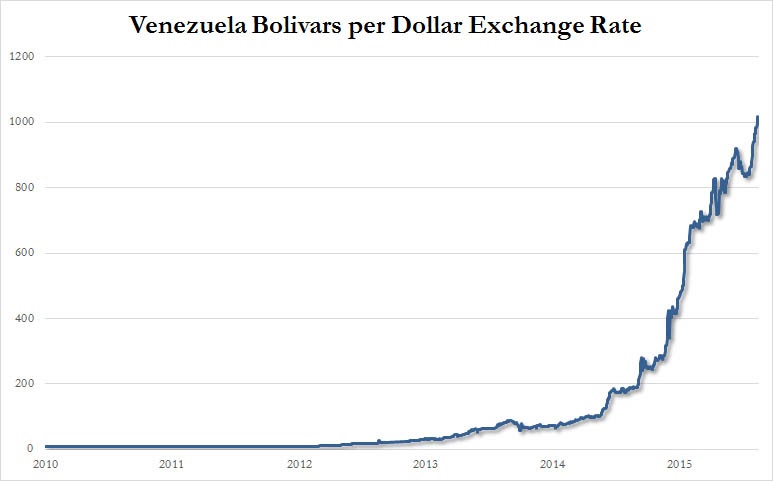

Een ander uiterste gevolg van de ontwaarding is volledig oncontroleerbare inflatie, oftewel hyperinflatie. Door de eeuwen heen is dit honderden keren gebeurd, maar het is echter een terugkerend probleem, versterkt door het eerder beschreven loslaten van de gouden standaard. Voor een stabiele munteenheid heb je bedachtzame en sobere handen achter de geldprinter nodig. Nieuw geld kunnen creëren is immers een absolute superkracht in onze wereld en hier moet verstandig mee omgegaan worden. Kunnen mensen met deze macht omgaan?

Als we kijken naar onze historische en huidige globale economie kunnen we een duidelijk antwoord op deze vraag geven: Nee, mensen kunnen niet met deze macht omgaan. De hyperinflatie in Zimbabwe (780% inflatie) en Venezuela (Bolivar heeft 77% van zijn waarde verloren in 2020) zijn extreme gevallen, maar ook zien we de eerste signalen van sterk geldontwaarding in andere landen.

Argentinië zit op een inflatie van ongeveer 50% per jaar en de Turkse Lira verliest zo’n 10% per jaar ten opzichte van de euro. Zowel de valuta’s van Libanon en Iran raakten 60% in een maand kwijt en dit zijn lang niet alle gevallen.

Het IMF, de globale monetaire autoriteit, heeft de afgelopen maanden van meer dan 100 landen verzoeken voor noodsteun gekregen, een absoluut record. Ook zijn er meer munteenheden in hyperinflatie dan ooit. Dit betekent dat deze landen te hoge schulden hebben. Kunnen de landen deze schulden niet op de normale manier afbetalen? Drie keer raden wat er dan gebeurt: gratis geld!

Door hyperinflatie raakt een land in complete chaos. Prijzen schieten omhoog, het geld wat burgers eerlijk hebben verdiend en gespaard wordt almaar minder waard en ook overheden kunnen geen geld meer lenen. Niemand vertrouwt namelijk nog een land dat in hyperinflatie verkeerd, omdat ze bang zijn dat ze hun leningen niet meer kunnen terugbetalen. Dit proces groeit in eerste instantie erg langzaam, maar versnelt daarna zeer hard.

Vooralsnog lijken de euro en vooral de dollar er nog prima voor te staan. Hun sterke economische zones en de wereldreservemunt-status van de dollar maken ze gewilde valuta’s. Helemaal nu zoveel munteenheden steeds zwakker beginnen te worden. In dit soort regio’s zien we enorme toenames in de vraag naar dollars. Deze valuta is namelijk nog wel waardevast.

Niets is echter zo waardevast als schaarste. Schaarste kunnen we namelijk niet bijdrukken en dus niet ontwaarden.

De waarde van schaarste: kan Bitcoin jou redden van inflatie?

Zoals Ray Dalio in zijn 3 cyclussen van geld omschreef, is een monetair systeem in de eerste fase gebaseerd op een schaars middel. Dit is door de geschiedenis heen altijd goud, en in kleinere mate zilver, geweest. Door het oneindig bijdrukken van geld verliezen we namelijk op den duur volledig de grip op de prijzen en de waarde van geld, diensten en producten. Een schaars, eindig middel wordt in zo’n geval de enige werkende, eerlijke maatstaf van waarde. Je kunt er vele malen beter de waarde die jij met jouw arbeid hebt verdiend in opslaan.

Dit patroon heeft zich al honderden keren afgespeeld en iedere keer vallen we uiteindelijk terug op goud. We kunnen goud dus als een neutrale, globale maatstaf zien die ons beschermt van de kortzichtigheid, hebzucht en corruptie die inherent zijn aan onze soort. Maar het edelmetaal dat dit al zo’n 5000 jaar mogelijk maakt heeft er sinds 2009 een digitale concurrent bij: Bitcoin.

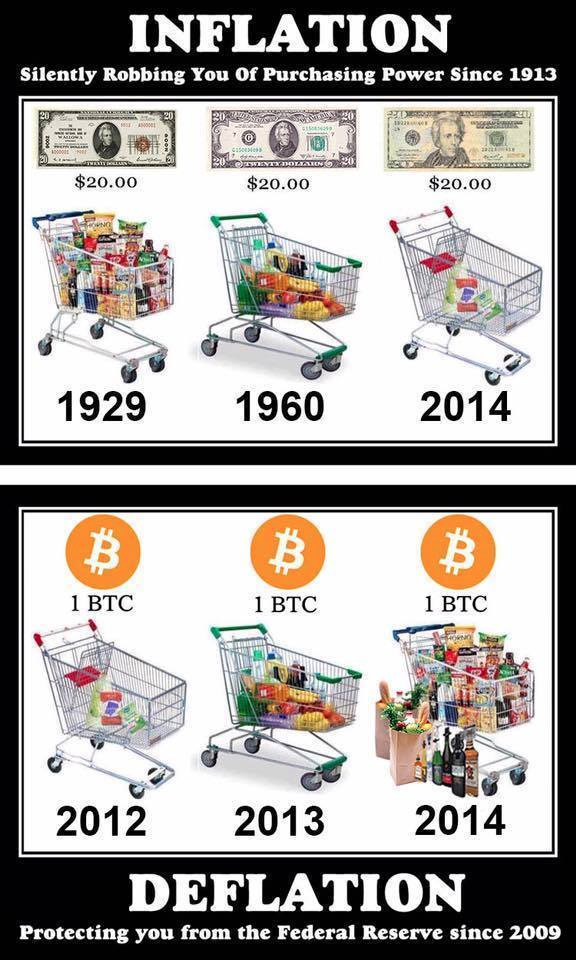

Zowel Bitcoin als goud zijn schaars. Van beide kunnen we niet meer creëren en er is maar een gelimiteerde voorraad. Dit betekent dat geen centrale bank of overheid het kan ontwaarden. Sterker nog, iedere ronde van nieuw geld dat de economie instroomt maakt schaarse middelen relatief meer waard. Inflatie maakt schaarste meer waard. Hierdoor zijn schaarse middelen ideaal om jouw waarde voor de lange termijn in vast te leggen.

Meer dan 2% inflatie is inmiddels het doel van de FED. Door de laatste halvering is de nieuwe instroom van Bitcoin 1,8%, wat over 4 jaar weer zal halveren. Dit betekent dus dat terwijl er steeds meer traditioneel geld bij verschijnt, er steeds minder Bitcoin bijkomt.

Klik hier voor het rapport van de Wall Street veteraan Paul Tudor Jones over hoe je jezelf het beste tegen inflatie kunt beschermen.

De tijd die jij hebt omgezet in arbeid en dus het geld wat je hebt verdiend, verliest door inflatie langzaam zijn waarde als je het in valuta laat staan. Alhoewel we nog geen duidelijke inflatie zien in consumentenproducten lijkt inflatie onvermijdelijk. Door de tergende coronacrisis zijn centrale banken gedwongen om alsmaar grotere bedragen in de economie te pompen om het draaiende te houden. Zo heeft de ECB rond de €800 miljard en de Amerikaanse FED meer dan $3 biljard (3000 miljard) via stimulus pakketten de economie in gebracht en lijken nieuwe maatregelen onvermijdelijk. Om deze, en andere, torenhoge schulden af te kunnen betalen, is meer geld nodig. En hier gaan ze maar op een manier aan komen.

Vroeg of laat gaat al dit nieuwe geld zijn weg in de economie vinden. Dit zal vertaald worden naar stijgende prijzen, oftewel inflatie. Onlangs zette de Amerikaanse beursgenoteerde bedrijven Microstrategy en Square als eerste de stap om hun cash reserves in Bitcoin om te zetten, precies met de reden om zich te beschermen tegen inflatie. Volgens de CEO Michael J. Saylor van Microstrategy, heeft Bitcoin zichzelf het afgelopen decennia bewezen als betrouwbaar middel en zelfs als een superieur financieel middel om waarde te beschermen. “Bitcoin is digital gold, harder, stronger, faster and smarter than any money that has preceded it.”

Jij kunt hetzelfde doen en jezelf beschermen van de klauwen van inflatie. Naar alle waarschijnlijkheid gaan we deze onzichtbare dief de komende jaren in steeds extremere vormen tegenkomen, zelfs in de euro en de dollar. Vroeg of laat moet deze ongekende gelddrukkerij zich namelijk gaan vertalen in prijsstijgingen.

Inflatie maakt jouw geld minder waard, geld waar je hard voor gewerkt hebt en jouw tijd voor verkocht hebt. Inflatie maakt dus jouw tijd minder waard. Als je dit in een schaars middel als goud of Bitcoin stopt, kun je jezelf hier tegen beschermen.

Veelgestelde vragen

💸 Wat is inflatie?

Inflatie is de stijging van het algemene prijspeil. Dit wordt berekend door iedere periode, zeg een maand of een jaar, de prijzen van een prijsindex, of een zogeheten “mandje” van verschillende diensten en producten bij te houden. Als de prijs van deze verzameling omhoog is gegaan over een periode, dan is er sprake van inflatie.

🐡 Wat is de oorzaak van inflatie?

Inflatie is een gevolg van het nieuw bijdrukken van geld. Waar hier vroeger papier en een pers voor nodig waren, is dit in ons digitale tijdperk een kwestie van wat getallen veranderen in een database. Uiteraard kunnen andere factoren ook voor prijsstijgingen zorgen. Hogere energie of materiaalkosten, nieuwe wetgevingen of hogere looneisen kunnen allemaal tot hogere prijzen leiden.

Echter worden dit soort schokken vaak snel door de markt opgevangen en zijn ze maar beperkt tot een een aantal industrieën. Voor lange termijn stijgingen in het gemiddelde prijspeil moet je bij ons monetaire beleid zijn.

Zoals Milton Friedman, een van de meest invloedrijke economen van de 20e eeuw, stelde “Inflation is always and everywhere a monetary phenomenon”. Een van de belangrijkste conclusies van zijn vele werken was dan ook dat, op lange termijn, een toename van de geldtoevoer tot hogere prijzen leidt, maar niet tot meer gecreëerde waarde.

Maar wat is een beter schaars middel, goud of Bitcoin? Hier kijken we uitgebreid naar in dit artikel.